Как правильно планировать семейный бюджет? советы из личного опыта

Содержание:

- Для чего вообще вести семейный бюджет

- Часть 1. 3+ простые методики

- Советы по внедрению правила планирования

- Что такое семейный бюджет

- Бюджет семьи на месяц – руководство к действию

- Амбарная книга или где вести бюджет

- В чем проблема

- Определите расходы, которые вы делите

- Как использовать свой бюджет

- Расходы по правилу 4-х конвертов

- Советы по увеличению семейного бюджета

- Планирование семейного бюджета на месяц

Для чего вообще вести семейный бюджет

Семейный бюджет – это суммирование доходов членов семьи и планирование расходов на определенный период. Обычно, на месяц, но бывают и более глобальные планы, расписываемые на год.

Итак, зачем же нужно заниматься этой семейной бухгалтерией? Вот несколько причин, на наш взгляд, наиболее важных.

- Учет реальных доходов. Если вы весьма смутно представляете, каков доход в вашей семье, то не сможете рационально тратить деньги, ведь вы просто не знаете, какую сумму потратить можно. Такие заблуждения и приводят к образованию долгов перед зарплатой. Про накопления на более серьезные покупки или осуществление каких-либо целей и говорить нечего – не зная, сколько можно потратить, вы не сможете и накопить.

- Контроль расходов. Этот пункт избавит вас от постоянного недоумения на тему: «Куда же деваются деньги». Контроль расходов исчерпывающе ответит на все вопросы. Заодно даст понять, какие бесполезные траты, которые мы зачастую и не замечаем, можно исключить абсолютно без вреда для потребностей семьи, и тем самым неплохо сэкономить деньги.

- Планирование расходов. После того, как вы определились с обязательными и необязательными расходами, можно смело переходить к планированию. Когда вы знаете, какую сумму в месяц вы потратите совершенно точно (оплата коммунальных услуг, оплата школы, детского сада, кружков, расходы на проезд и обслуживание машины, покупки продуктов), не составит труда запланировать крупную покупку. Вы будете знать, сколько денег получится отложить за месяц, и легко рассчитаете, за какое время накопите нужную сумму.

- Накопление. Это и есть та самая награда за все расчеты. Накопления вы вправе тратить на то, что вам хочется, например, на хобби или путешествия.

- Создание “подушки безопасности”. Весьма необходимый пункт, но трудно достигаемый. Ведь так тяжело удержаться от покупок, когда имеются средства. Но жизнь непредсказуемая штука, и наличие денег для поддержки в случае беды будет всегда полезно.

- Покой и мир в семье. Ведение семейного бюджета ограждает супругов от вечного спора о том, кто больше тратит денег, и насколько это уместно. Вы совместно распланируете свои расходы, в которых согласуете, что можете себе позволить в этом месяце, а какие нужды и развлечения можно отложить и на потом. Тогда деньги будут расходоваться разумно и без ущерба для интересов всех членов семьи.

Часть 1. 3+ простые методики

Для начала разберем три предельно простые схемы, которые позволяют очень быстро и без больших затрат времени планировать семейный бюджет. Скорее всего, позднее Вам понадобится больше деталей и возможностей для анализа своего бюджета, тогда можно будет перейти к более развитым инструментам (типа программы ведения семейного бюджета) или разработать на основе этих простых схем более сложную, подходящую под Вашу финансовую ситуацию.

Кстати, авторы этих схем единодушно предлагают сберегать 20% от каждого полученного дохода, так что чем раньше это превратится в финансовую привычку, тем лучше. Еще один момент, в котором они все сходятся: цель состоит в уменьшении доли обязательных (необходимых, насущных) расходов в общей сумме расходов семьи, что позволит повысить уровень жизни.

1.1. Автор книги «The Only Investment Guide You’ll Ever Need» (Единственное руководство по инвестированию, которое когда-либо Вам может понадобится) Эндрю Тобиас предлагает следующее простое и эффективное решение проблемы бюджетирования:

- Шаг 1. Уничтожьте кредитные карты (избавьтесь от кредитов и долгов).

- Шаг 2. Сохраняйте и/или инвестируйте 20% от дохода (никогда не тратьте эти деньги).

- Шаг 3. Живите на оставшиеся 80% в свое удовольствие.

Просто, не так ли? Только помните, сначала откладываем 20%, а только потом тратим, иначе в конце месяца может оказаться, что откладывать совсем нечего. Кстати, если сумма в 20% кажется неподъемной, попробуйте начать с 10% или даже с 5%, чтобы выработать привычку и создать начальный фонд сбережений (резервный фонд семьи). Для усиления этой методики можно также то, что остается после трат в конце месяца, также добавлять в резервный фонд.

1.2. В книге «All Your Worth: The Ultimate Lifetime Money Plan» (Все ваше благосостояние: главный денежный план на всю жизнь) авторы утверждают, что для того чтобы достичь финансового успеха, необходимо держать три области «приложения» Ваших финансов в сбалансированном состоянии. Поэтому они предлагают разделить общий доход на три части:

- 50% пустить на необходимые вещи (продукты, аренда, транспорт, страховка, основная одежда и т.п.)

- 30% пустить на желанные вещи (кабельное телевидение, модная одежда, украшения, походы в ресторан, билеты в театр, книги, хобби и т.п.)

- 20% пустить на сбережения (в том числе на погашение долгов).

Таким образом, Вы одновременно и сберегаете довольно большую сумму (попутно избавляетесь от долгов, если они есть), и живете в свое удовольствие (30% от доходов на развлечения и приятности). Не факт, что при текущем уровне доходов и расходов Ваша семья может легко «вписаться» в эту схему, но можно рассматривать ее как некий идеал.

1.3. Правило 60%, которое предложил автор статей на сайте MSN Money, Ричард Дженкинс. Мы уже говорили об этой схеме в статье о . Вкратце, Дженкинс предлагает совокупный доход поделить на 5 частей, из которых порядка 60% уходит на текущие расходы.

- Текущие расходы – 60%.

- Пенсионные накопления – 10%.

- Долгосрочные покупки и выплаты – 10%.

- Нерегулярные расходы – 10%.

- Развлечения – 10%.

Более подробно о методе 60% и других способах составления бюджета в конвертах можно прочитать в статье Составляем семейный бюджет: метод конвертов и его вариации.

Советы по внедрению правила планирования

Заданные пропорции 50/30/20 — это не догма. В зависимости от ваших доходов и текущей финансовой ситуации, можно изменять доли.

У людей с небольшими доходами, большая часть денег будет уходить только на одни базовые потребности. Другие, могут без особого ущерба тратить на развлечения и половину дохода.

Можно поиграть цифрами и найти оптимальное для себя соотношение. Но самое главное условие — оставить все три категории.

Если вы ни разу не вели семейный бюджет, попробовав первый месяц жить по правилу 50/30/20 — будете сильно удивлены. На 90% у вас ничего не получится.

Может оказаться, что спланированных денег на 1 или 2 категорию не хватает.

Ничего страшного. Впоследствии можно учесть все ошибки. И подогнать пропорции под себя. Либо более ответственно относится к будущим расходам.

Категорически нельзя перебрасывать деньги из одной категорию в другую.

Неиспользованные деньги можно перенести на следующий месяц (в аналогичную категорию), либо пополнить третью категорию (формирование капитала).

Как и где хранить разделенные деньги?

Иметь 3 кошелька? Или разложить по разным карманам?

Самый простой способ — банковские карты. Раскидайте деньги по ним. И расплачивайтесь в каждой категории своей картой.

Для третьей категории, лучше затруднить свободный доступ к накоплениям. Чтобы не было соблазна вытаскивать из нее деньги. Например, откройте банковский вклад. И деньги будут целы. И какой-то процентик по вкладу начислят.

Что такое семейный бюджет

Что такое «бюджет», знают, наверняка, все: и чиновники, и домохозяйки. Но бюджет – это не только метод контроля расходов и доходов. Нередко он выступает и как индикатор отношений в семье.

Семейный бюджет – это схема распределения прибыли и затрат семьи. Составляют его, как правило, на месяц. Выделяют следующие типы семейного бюджета: совместный, совместно-раздельный (долевое участие) и раздельный. Типы семейного бюджета – это разные подходы к формированию и распределению денег. У каждого типа – свои плюсы и минусы, и лишь сами члены семьи могут выбрать самый подходящий для себя вариант.

Зачем вести семейный бюджет? Прежде всего, чтобы:

- Учитывать реальные доходы.

Если не иметь представления о своих доходах и источниках их поступления, невозможно планировать затраты и ставить реальные цели на будущее.

- Контролировать затраты.

Наверняка хотя бы раз в жизни вы недоумевали, куда всё потратили. Контроль затрат помогает четко понимать, что вы купили и во что вложили средства. Зачастую мы, сами того не замечая, как бы «между делом», покупаем, например, разные сладости, съедающие наш бюджет. А ведь подобных трат вы легко можете избежать.

- Планировать расходы.

После того как вы начали контролировать свои расходы, составляйте план расходов. В основном наши затраты являются постоянными. Вы наверняка оплачиваете коммунальные услуги, тратите деньги на бензин или проезд на автобусе, посещаете спортзал, регулярно покупаете продукты. Зная, какие расходы предстоят в следующем месяце, вы запросто можете запланировать более серьезную покупку.

- Копить деньги.

Для многих это самый привлекательный момент в ведении семейного бюджета. Например, вы хотите купить машину или отправиться в кругосветное путешествие. На такие глобальные цели нужно немало денег, и накопления – оптимальное решение здесь

Очень важно понимать, сколько средств вы ежемесячно можете откладывать, не ущемляя себя и родных в привычных вещах

- Создавать финансовую «подушку безопасности».

Многие пока лишь мечтают о неприкосновенном запасе на черный день. Но не забывайте, что его формирование – одна из наиболее приоритетных задач для любой семьи. Финансовая «подушка безопасности» – гарантия того, что в случае потери работы или незапланированных расходов вы будете чувствовать себя комфортно.

- Обеспечивать спокойствие и мир в доме.

Нередко мужья жалуются, что жены много денег тратят на одежду и походы в кафе с подругами. А женщины между тем упрекают своих мужей в регулярных и затратных походах в бары, посещении футбольных матчей, поездках на рыбалку и т. д. Если вы начнете вести семейный бюджет, то сможете грамотно планировать свои доходы и расходы, научитесь экономить. У вас всегда будут оставаться деньги на небольшие личные радости, новый костюм или игровую приставку – в зависимости от пожеланий.

Бюджет семьи на месяц – руководство к действию

Планирование, секвестирование, распределение бюджета семейства на месяц, а при потребности и гораздо на более длительный срок, при условии стабильного, гарантированного дохода, это задача далеко не из легких, в особенности для новичка, который ранее никогда не имел дела с домашней бухгалтерией. Однако пробовать, несомненно, стоит, ведь всего лишь один раз разобравшись, как распределять семейный бюджет, можно потом долгие годы четко контролировать течение собственных средств. Каждый, кто не желает прозябать от зарплаты до зарплаты, так как истратил все средства в самом начале месяца, обязательно должен задуматься над ведением собственной бухгалтерии.

Интересно

Одним из величайших инструментов, созданных человечеством, можно считать деньги. На них есть возможность приобрести опыт, знания, развлечения, свободу и множество иных вещей, что делают жизнь более приятной и комфортной. Однако их можно растратить бесцельно и бездумно. Недаром известный американский актер по имени Уилл Роджерс говорил, что мы слишком много денег тратим на ненужные вещи, чтобы понравиться людям, которые нам даже не интересны.

Многие в наше кризисное время заметили, что доходы становятся все меньше, а расходы растут. Долги, кредиты, постоянные просрочки и увеличивающиеся пени, все это скапливается и нарастает, словно снежный ком, превращаясь в итоге в разрушительную лавину. Чтобы не стать полным банкротом, не способным даже прокормить самого себя, стоит взять судьбу в свои руки и выяснить, как правильно распределить семейный бюджет.

Зачем нужна домашняя бухгалтерия

Люди в основной своей массе, легковерны, бесхитростны и наивны, хотя желают казаться умудренными опытом, всезнающими экспертами. Потому зачастую они совсем не понимают, для чего и как грамотно распределить семейный бюджет, считая это бессмысленной тратой времени, так как доходы от этого точно не увеличатся. Понятно, что зарплата от того, чтоб вы заведете бухгалтерскую книгу у себя дома, точно не станет больше, зато все расходы станут намного более прозрачными, а деньги перестанут управлять вами. Вместо этого, вы сможете взять бразды правления в собственные руки. Есть три основные причины, по которым стоит заняться подсчетами.

- Четкая и понятная таблица распределения семейного бюджета на месяц позволит сразу же вычленить бесцельные спонтанные расходы, к которым склонен абсолютно любой человек. Правильное планирование позволит четко следовать поставленным целям, не распыляясь на мелочи. К примеру, совсем не обязательно покупать тридцатую пару обуви просто потому, что вышла новинка от известного дизайнера, есть же множество иных потребностей и долгосрочные перспективы.

- Расчет и планирование бюджета поможет правильно поставить долгосрочные цели (покупка автомобиля, квартиры, дома, бытовой техники), а потом четко к ним следовать. Если просто транжирить деньги налево и направо, никак их не учитывая и не распределяя, то едва ли удастся скопить на отдых у моря или новенькую иномарку.

- При верном планировании и правильном распределении семейного бюджета на месяц, никакие непредвиденные жизненные ситуации не смогут выбить вас из седла. Болезнь или даже смерть родственников, потеря работы, развод, непредвиденный ремонт, так как залили соседи, все это будет учтено в специальном резервном фонде, о котором речь пойдет немного позже.

Структура бюджета семьи обязательно включает в себя, так называемую, «подушку безопасности», то есть средства, которые позволят при любом варианте развития событий, продержаться от трех, до шести месяцев.

Амбарная книга или где вести бюджет

Каждый, кто задается вопросом ведения бюджета семейного или личного, не изменено сталкивается с дилеммой: а где вести бюджет? В тетради или Екселе или специализированной программе?

У каждого способа свои плюсы и минусы. Главное начать вести бюджет, выработать привычку его ежедневного ведения, а уж потом вы поймёте, какой инструмент вам лучше подойдёт.

Важно, чтобы в выбранном инструменте вы могли планировать свой бюджет на месяц, год и вносить данные о фактических расходах. А также была возможность учёта банковских счетов и прочих финансовых инструментов и гибко их настраивать под свои задачи

Ведь важно не только учитывать свои расходы, но и нужно управлять своими сэкономленными денежными ресурсами.

учет расходов

Программы и онлайн сервисы

На начальном этапе, для кого-то, проще будет использовать специализированную программу или онлайн сервис (указать список программ), так как вы сможете фиксировать свои расходы сразу же в момент их совершения и начнёте формировать привычку ведения семейного бюджета. Только выберите приложение с поддержкой многопользовательского режима. Чтобы вы и ваша половина могли фиксировать расходы.

К преимуществам данного инструмента относятся мобильность, простота и наглядность. Вы легко можете формировать графические отчёты вашего бюджета.

К минусам использования приложений можно отнести то, что большинство из них платные, по крайней мере, если потребуется более расширенный функционал или количество пользователей. Плюс настроить их под свои специфические задачи может быть очень затруднительно, тем более в бесплатной версии. А они (специфические задачи) обязательно появятся по мере того как вы будете вести семейный бюджет и развивать свою финансовую грамотность.

К примеру, вы начнёте инвестировать в недвижимость и у вас появятся объекты, которые будут приносить доход и вам потребуется вести финансовый учет по ним. Имейте ввиду, что нужно разделять семейный бюджет и бюджет бизнеса.

Или нужно будет вести учёт бюджета конкретной расходной статьи в разных банках. И много других индивидуальных задач.

Excel или Эксэль или Ексель — главное результат

Основным преимуществом Екселя является его бесплатность и то, что вы можете решить все свои специфические задачи. Конечно нужно будет обеспечивать сохранность этого файла и резервирование. Также использование Екселя позволит вам лучше понять нюансы и тонкости движения денег и их учёта.

В настоящее время, основной недостаток Экселя — доступность — решен. Вы можете вести бюджет в Google Таблицах или MS Excel и иметь к полноценный доступ к файлу с любого устройства и в любом месте, даже без доступа в интернет.

Конечно, при создании основной формы бюджета от вас потребуются определенные знания и навыки работы с этими программами. Благо есть интернет, и он облегчает решение этой задачи. Зато полученные знания вы сможете использовать и в своей профессиональной сфере, например, в работе.

Учитываем по старинке — тетрадь или блокнот

Ведение бюджета в тетради или блокноте менее удобный способ. Так как по мимо фиксации своих расходов и доходов, потребуется периодически тратить время на подготовку формы (таблицы) бюджета. В дополнение, очень сложно делать визуальную аналитику в данном инструменте ведения бюджета семьи.

Основным преимуществом данного инструмента является его автономность, так как не зависит от наличия электричества и уровня зарядки вашего девайса, а также наличия интернета.

Золотая середина или стратегия использования

Какой из инструментов использовать — выбор за вами. Оптимальным может быть решение использовать сразу все средства для решения конкретной задачи.

К примеру, основным инструментом может быть Ексель, где вы будете сводить все данные в конце дня или недели и планировать свой бюджет. В приложении будете фиксировать свои ежедневные расходы. А блокнот или тетрадь будет резервным инструментом фиксации ежедневных расходов.

Вы можете разработать и свой алгоритм или стратегию использования этих инструментов для управления семейным бюджетом.

В чем проблема

Около 87% мужчин, которые сожительствуют с одной женщиной более года, считают себя холостыми. Но при этом только 10% женщин, состоящих в гражданском браке такой же период времени и более, относят себя к незамужним. Такое позиционирование отношений в значительной мере влияет на взгляды на общий бюджет.

Официально женатый мужчина по закону обязан обеспечивать свою половину и появившихся в браке детей – это четко указывается в Семейном кодексе. А при разводе он гарантированно потеряет большую часть своего имущества в пользу бывшей, так как суд в 90% случаев на стороне женщины при разводе. Потому многие мужчины наивно полагают, что если брак не регистрировать, его материальному благополучию ничто не угрожает или угрожает значительно меньше.

Но на деле ситуация не совсем такая. С одной стороны, отношения остаются все на той же стадии, когда «мы еще парень и девушка». А значит, никто не отменял букеты, конфеты, походы в кино и рестораны по выходным, куда приглашает и за что платит, соответственно, мужчина. С другой стороны, после кафе, кино и прочих увеселительных заведений пара едет в одну квартиру, чтобы спать в одной постели, а утром готовить завтрак из одного холодильника. Кто должен оплачивать это, если по-честному?

Нужно ли официально регистрировать брак?

ДаНет

И вот тут вступает в игру приведенная выше статистика. Потому что женщина считает себя замужней – а жену обеспечивает муж, он же содержит дом и дает деньги на питание. А вот мужчина считает себя холостым и недоумевает – почему должен оплачивать общий быт, если уже оплатил ухаживания? Конфликт налицо. Рассмотрим способы его решения, точнее, предотвращения. Они будут зависеть от характера отношений между гражданскими супругами, ведь они всегда разные. И от характера самих гражданских супругов – одинаковых людей тоже не бывает.

Определите расходы, которые вы делите

Определите расходы, за которые ваша пара отвечает совместно. Как правило, это арендная плата, если жильё съёмное, коммунальные услуги, ремонт, совместные развлечения, поездки, продукты питания и товары общей гигиены. Если у вас есть домашние животные, обсудите затраты на уход за ними. Хотя, возможно решение по принципу «чей кот, тому и платить».

Как паре вам необходимо сесть вместе, обсудить бюджет и прийти к взаимопониманию о том, за что, в каком объёме и с какой периодичностью необходимо платить, чтобы поддерживать домашнее хозяйство. Крайне желательно создать чрезвычайны фонд – сумма, которая поможет справиться с непредвиденными тратами.

Если у вас есть дети, но вы не состоите в браке, включите все расходы по уходу за ними в домашний бюджет: образование, питание, медицинское обслуживание, одежду и иные траты.

Не рекомендуется делать дорогие и крупные приобретения в гражданском браке. Покупка дома или автомобиля до свадьбы сильно затруднит возможное расставание.

Как использовать свой бюджет

После того, как вы настроили свой бюджет, вы должны продолжать отслеживать свои расходы в каждой категории, в идеале – каждый день месяца. Та же таблица или приложение для составления бюджета, которое использовалось для составления вашего бюджета, может быть использована для записи общих расходов и доходов.

Запись того, что вы тратите в течение месяца, убережет вас от перерасхода средств и поможет выявить ненужные расходы или проблемные модели расходов. Выделите несколько минут каждый день, чтобы записывать свои расходы, вместо того, чтобы откладывать их до конца месяца.

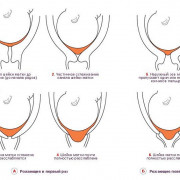

Если вы не уверены, что сможете составить бюджет для своих денег, используйте систему конвертов, в которой вы делите наличные для расходов на отдельные конверты для разных категорий расходов. Когда конверт станет пустым, вам придётся прекратить тратить деньги в этой конкретной категории.

Используя свой бюджет, следите за тем, сколько вы потратили. После того, как вы достигли предела расходов в какой-либо категории, вам нужно будет либо прекратить этот тип расходов в течение месяца, либо переместить деньги из другой категории для покрытия дополнительных расходов.

Ваша цель при использовании бюджета должна заключаться в том, чтобы ваши расходы были равными или ниже вашего дохода за месяц.

Расходы по правилу 4-х конвертов

Очень удобная схема распределения средств. Значительно упрощает учет и не требует ежедневного анализа. Подходит для тех, кто не может урегулировать свои расходы и часто оказывается в должниках. Хочет финансовой стабильности при минимальных затратах. Хочет научиться рационально тратить деньги.

Система построена на следующих этапах:

- Подсчет доходов.

- Создание резервного фонда в размере 10 % от дохода.

- Подсчет постоянных трат на оплату платежек, кредитов, связи прочего. Это довольно затратная категория.

- Из 90% основного дохода, вычитают постоянные траты.

- Оставшуюся сумму делят на 4 конверта, каждый из которых тратится в течение недели.

- Рекомендуется дополнительно делать небольшой запас на 29-31 число.

Если по пришествию недели в конверте еще остались деньги, то можно:

- Истратить их по своему усмотрению. Например, побаловать себя.

- Открыть вклад.

- Использовать оба варианта.

Другие советы для экономии семейного бюджета

Очень часто супруги жалуются на нехватку средств, высокие проценты по кредитам, долги. Как же всего этого избежать. Простые советы позволят семье сэкономить часть бюджета:

- Регулярный учет. Не стоит забрасывать идею финансового учета, если что-то пошло не так. Да, вначале придется приложить немало усилий, но только так можно будет проанализировать ситуация и понять как двигаться дальше.

- Отказ от кредитов. Если вы самостоятельно не смогли накопить на покупки вещи, то есть ли смысл брать кредит. Ведь его все равно придется платить, да еще с процентами. Исключением являются крупные покупки, такие как жилье или автомобиль.

- Обязательно создание финансового резерва. В независимости от того, какая схема распределения семейного бюджета выбрана, откладывать следует около 10%. Об этом свидетельствуют и рекомендации, представленные в вышеперечисленных системах.

- Значительно сэкономить денежные средства позволяют покупки, совершенные со списком. Так удастся избежать соблазна купить что-то лишнее.

- Для экономии следует пользоваться скидочными купонами и картами, а также приобретать товар по акции.

- Ешьте дома, избегая перекусов в кафе, столовых и откажитесь от фаст-фуда.

Главные правила ведения семейного бюджета

Для составления семейного бюджета следует соблюдать определенную последовательность действий:

- Сосчитать все доходы.

- Отложить 10%.

- Определить категории трат.

- Отложить средства на непредвиденные расходы.

- Выделить средства на плановые траты.

- Пробовать экономить.

Советы по увеличению семейного бюджета

По мнению художника Майкла Джона Бобака, прогресс возможен только при выходе из зоны комфорта. Только если вы четко представляете путь, который должны проделать к успеху в финансовом плане, сможете пробить свой «денежный потолок».

Проанализировав множество изданий по увеличению заработка, можно отметить три основных критерия успеха:

Уверенность в себе.

Вы всегда знаете, что нужно сделать для того, чтобы добиться своей цели, а именно увеличить семейный доход, причем независимо от окружающей обстановки.

Вы ощущаете в себе силы, которые обязательно должны привести к успеху, при этом не реагируете на осуждения друзей и родственников. Чтобы достигнуть своей цели, а также благополучия семьи, вы готовы действовать решительно.

Читайте нашу статью «Потребности человека: как найти идею для бизнеса».

Расширение зоны комфорта.

Еще одним способом увеличить доход семьи является развитие способностей, включая финансовые навыки, и углубление знаний. Никогда не бойтесь браться за работу, которую раньше обходили стороной.

Поставьте перед собой цель, которую вы считаете недостижимой и достигните ее. Возьмитесь за выполнение работы, масштаб которой вас всегда пугал.

Действие.

Это, пожалуй, главный способ увеличить семейный доход. Действие соединяет окружающую действительность и внутренний мир, то есть служит определенным мостиком. В качестве элементарного примера можно взять включение телевизора. Если вы не возьмете пульт в руку и не нажмете на кнопку, он работать не начнет.

Однако когда речь идет о деньгах, то действия необходимы более серьезные. Если просто мечтать о богатстве, то миллионером стать не получится. Невозможно добиться повышения зарплаты, ничего не предпринимая для этого. Любая мечта может стать реальностью только в том случае, если человек что-то делает для этого.

Как заработать миллион? Стратегия по увеличению дохода. Видео от Бизнес Молодости:

https://youtube.com/watch?v=3KUE0__zUg4

Планирование семейного бюджета на месяц

Как же верно и рационально распределить семейный бюджет на месяц? Необходимо составить специальную таблицу, где будут расписаны пункты бюджета семьи. Сейчас существует много различных программ для планирования доходов и трат, но чаще всего люди пользуются своими собственными записями. В шапке таблице указываем:

- Название расходов и доходов;

- Дату;

- Планируемые суммы;

- Фактические суммы;

- Разница между планом и фактом.

Далее в графе название расходов и доходов указываем: доходы и расходы. Расходы в свою очередь делятся на первоочередные (коммунальные платежи, телефонная связь, транспорт, питание образование и т.п.), расходы второго плана (хозяйственные товары, развлечения, непредвиденные расходы).

Благодаря этому можно наглядно наблюдать за всеми денежными потоками семьи.

Планирование семейного бюджета на месяц поможет видеть периоды понижения или повышения средств в бюджете, это очень актуально при получении бонусов или штрафов. Теперь вы знаете, что такое экономия, определение и виды доходов и расходов, поэтому сможете применять все подходы, чтобы правильно вести семейный бюджет.

Смотрим, как правильно распределять семейный бюджет — доходы и расходы семьи на месяц